Globalny ekosystem płatności ewoluuje w skomplikowaną ogólnoświatową sieć. Sposób, w jaki dokonujemy płatności, zmienia się szybciej niż jakikolwiek inny element usług finansowych. Na wszystkie te zmiany składają się rewolucje w cyfrowych technologiach, konkurencja rynkowa i duże wymagania konsumentów. Królem (a raczej królową) jest wygoda.

Chcesz poznać przyszłość płatności? Pobierz raport foresightowy 4CF dla First Data Polska.

Konsumenci doceniają wolność, z jaką mogą dysponować swoimi pieniędzmi. Wszystkie te potrzeby napędza zmieniający się świat – mając w swoich kieszeniach urządzenia mobilne z szybkim dostępem do Internetu, chcemy mieć możliwość płacić z dowolnego miejsca na świecie w dowolnym czasie i w jak najszybszym tempie. Chcemy, aby cały proces był nieskomplikowany, łatwy i szybki. W biznesie nikomu to nie przeszkadza – wręcz przeciwnie, wspieranie tempa i możliwość dokonywania transakcji to oczywisty cel dla każdego, komu zależy na zyskach.

Cały ten zmieniający się obraz napędzany jest przez coraz to kolejne Fintechy – często startupy, których główny celem jest integracja zaawansowanych technologii ze światem finansów.

Czy zniknie gotówka? A może nawet karty płatnicze? Czy nasza lodówka będzie mogła sama robić zakupy? W tym artykule przyjrzymy się temu, jak będzie wyglądać przyszłość płatności.

Płatności mobilne

Tematu przyszłości płatności nie da się rozpocząć od czegoś innego niż płatności mobilne – to właśnie one są tutaj motorem napędowym. Wraz z ich rozwojem i nowymi regulacjami przedsiębiorstwa mają nowe możliwości w dostarczaniu łatwiejszych i szybszych rozwiązań płatniczych.

Ostatnie innowacje w branży płatności rozpowszechniły się na cały świat. Ciągle pojawiają się nowe sposoby płatności, a tradycyjne – jak kardy kredytowe, czeki czy gotówka – są zastępowane przez generację przyjaznym mobilne rozwiązań. Od Apple Pay (obecnie dostępne jedynie w USA) po M-Pesa, Venmo czy PayPal (wliczając w to nawet Facebooka i Twittera ze swoimi społecznościowymi metodami płatności), mamy do dyspozycji całe mnóstwo opcji.

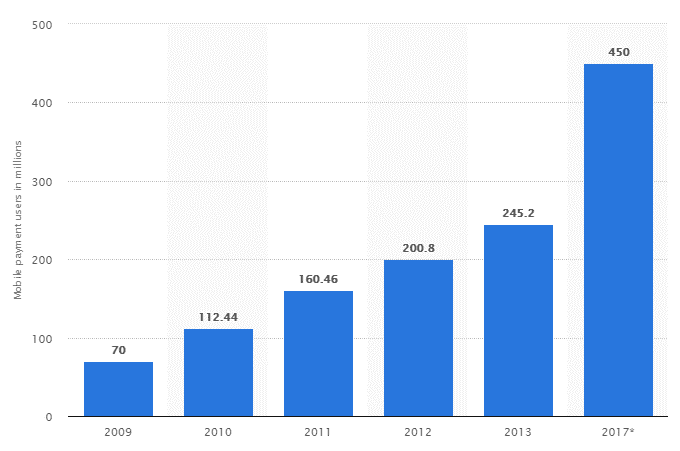

Według portalu Statista kwoty transakcji mobilnych w roku 2010 wynosiły 52,9 miliarda dolarów. W roku 2017 wzrosły do aż 780 miliardów dolarów. Ten sam portal podaje także inną ciekawą statystykę:

Ogólnoświatowa liczba użytkowników płatności mobilnych od 2009 do 2017 (w milionach).

Możemy zakładać, że liczby te będą wciąż rosły.

Całą tę sytuację napędzają milenialsi, czyli Pokolenie Y, które stanowi już znaczący element siły roboczej. Są świadkami i częścią cyfrowej rewolucji już od samego urodzenia. Z racji swojego zamiłowania do techniki są bardziej skłonni niż ich rodzice porzucić gotówkę na rzecz płatności elektronicznych. Scenariusz, że w ciągu najbliższych 10 lat płatności mobilne będę normą, a nie ciekawostką, jest bardzo realistyczny.

W skrócie płatności mobilne to przyszłość – przyszłość, która tak naprawdę jest już tutaj.

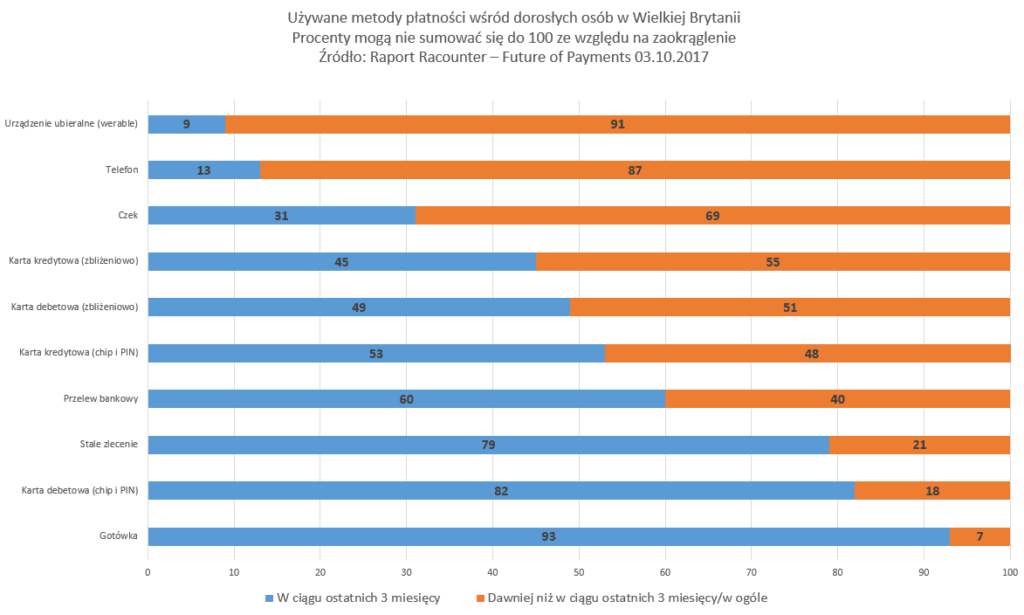

Źródło: Raport Racounter – Future of Payments

Blockchain i kryptowaluty

Choć obecne popularne kryptowaluty ze względu na swoją chwiejność mają problem z funkcjonowaniem jako wiarygodne metody płatności, to jest jednak nadzieja. Tzw. stable coins to kryptowaluty, które mają rozwiązać ten problem. Ich działanie ma być oparte o skomplikowane modele ekonomiczne, które zarządzają podażą i popytem. Kolejnym elementem ma być odzwierciedlenie wartości kryptowaluty na podstawie prawdziwych zasobów (jak choćby kursu dolara amerykańskiego). Dzięki temu można stworzyć nowy „gatunek” – kryptowaluty, które będą stabilne i godne zaufania.

Innowacyjne startupy nabierają rozpędu w rozwijaniu swoich nowatorskich rozwiązań. Możemy się spodziewać, że otrzymanie wypłaty w kryptowalucie lub stosowanie jej jako główny środek płatniczy nie będzie wcale taki niemożliwe. Biorąc pod uwagę szybkość i bezpieczeństwo, które oferują kryptowaluty, trudno będzie zignorować efekt stable coins na finansowy rynek.

Wartość rynkowa Bitcoina i Etherneum wynosi obecnie około 500 miliardów dolarów. Niemniej jednak na chwilę obecną mamy tylko ograniczone możliwości wydawania kryptowalut, gdyż wielu sprzedawców po prostu ich nie akceptuje. Blockchain ma więc jeszcze przed sobą wiele do zrobienia, a potrzebne narzędzia i infrastruktura jeszcze nie istnieje.

Naprzeciw temu problemowi wyszedł startup pod nazwą OPEN Platform. Chce on rozwiązać ten problem poprzez zastosowanie interfejsu programowania aplikacji (API – application programming interface). Interfejs programowania aplikacji to zestaw narzędzi, który pozwala programistom tworzyć ich własne oprogramowanie. Dobre API ma wbudowane jasno sprecyzowane komendy i funkcje, które programista może używać i modyfikować. Dzięki temu nie musi budować wszystkiego od nowa.

Celem wspomnianego startupu jest zastosowanie tego rozwiązania w taki sposób, aby programiści mogli połączyć się z API należącym OPEN Platform, by natychmiast zastosować akceptacje płatności w kryptowalutach w swoim sklepie. A wszystko mogłoby się odbywać bez potrzeby posiadania wyspecjalizowanych umiejętności technicznych.

Historia zna już taki przypadek. Tak jak Stripe uprościł korzystanie z kart płatniczych w płatnościach online, tak OPEN chce uprościć płatności poprzez blockchain.

Internet Rzeczy

Ze wszystkich trendów, które obecnie kształtują (a wręcz tworzą na nowo) znane nam płatności, jest Internet Rzeczy (IoT – Internet of Things). Często mówimy o płatnościach jako o „ekosystemie”, w którym mnogość jego elementów jest odzwierciedleniem jego złożoności. Ilość tych elementów wkrótce wzrośnie wykładniczo w miliony, jeśli nie miliardy – wszystko to przez zwykłe urządzenia, które uzyskają dostęp do Internetu.

Internet Rzeczy już dzisiaj jest wykorzystywany w wielu branżach. Kwitnie on w epoce, kiedy „inteligentne” rzeczy potrafią zbierać, przesyłać i analizować dane. Zmusza to usługi finansowe, producentów oraz sprzedawców na całym świecie do usprawnienia tego, jak prowadzą swoje interesy. Badania, które przeanalizowały wzrost potencjału Internetu Rzeczy, zgodnie przyznają, że większość przedsiębiorstw już poczyniła konkretne inwestycje w tą technologię.

Tak jak sam Internet rozniecił iskrę, która zrewolucjonizowała płatności, tak eksplozja połączonych ze sobą urządzeń stworzy w przyszłości nowe formy płatności i nowoczesne mechanizmy.

Dla samych konsumentów największą zaletą Internetu Rzeczy jest wygoda, którą niesie. Zakupy przez Internet stały się już dla nas normą. E-commerce to obecnie dominujący czynnik w handlu detalicznym (można zamieścić link artykułu o e-commerce). W USA popularni stali się cyfrowi asystenci jak Alexa zastosowana w Amazon Echo. Dzięki niej można komendami głosowymi dokonywać zakupów, zamówić pizzę i ustawić automatyczne płatności tak, aby zapasy lodówki same się uzupełniały.

Systemy płatności są kluczowym komponentem, „klejem”, który pozwoli połączyć w spójną całość wszystko, co tworzy Internet Rzeczy. Dlatego providerzy rozwiązań płatniczych wykorzystują dane na temat mikropłatności, aby dzięki analizie danych i maszynowym uczeniu się przewidzieć przyszłe trendy i zapotrzebowania.

Big Data

Jeśli już wspomnieliśmy o analizie danych, warto wskazać, jak rozwój płatności może się do niej przyczynić. W zachodzących na siebie płaszczyznach płatności kryje się dużo informacji. Banki oraz sprzedawcy mają szansę na wykorzystanie danych, które dostarczają konsumenci. Dzięki połączeniu danych dotyczących transakcji z innymi zestawami informacji jak przykładowo demografii i lokalizacji użytkowników można uruchomić zaawansowane analizy. Wnioski z takich badań mogą posłużyć do stworzenia nowych produktów, marketingu w czasie rzeczywistym oraz bardziej stargetowanych ofert.

Komendy głosowe

Dzięki rozwojowi technologii rozpoznawania mowy (jak wspomniana Alexa od Amazona czy Siri od Apple) coraz bardziej normalne staje się dla nas mówienie do komputerów. Przykładowo Siri na zapytanie o stan konta odpowiada: „Możesz znaleźć tę informację w aplikacji bankowej. Czy mam ją otworzyć?”. Może wkrótce nadajcie czas, gdy komendy głosowe będą zintegrowane w bankowości i aplikacjach płatności: „Siri – wyślij moim dzieciom 20 zł”.

Customer Experience

Wspomniany rozwój i potencjał analizy danych kładzie fundament pod poprawę wygody użytkownika. Według badania przeprowadzonego przez Accenture 70% młodszego pokolenia chce mieć dostęp do finansowych usług doradczych oraz możliwość zarządzania wydatkami. Ci sami konsumenci chcą także łatwiejszego sposobu dokonywania zakupów na swoich urządzeniach mobilnych.

Choć przez większą ilość czasu dane płatnicze były pod kontrolą tradycyjnych organizacji finansowych, więcej niż 60% milenialsów oraz Pokolenia Z (urodzonych po 2000 roku) jest gotowych na dzielenie się danymi bankowymi z podmiotami trzecimi. Ma to szczególne znacznie w czasie rozwoju otwartej bankowości.

Z kart do kodu

Tradycyjnie konta są identyfikowane przez serię liczb wytłoczonych na karcie. W innych przypadkach dane te są magazynowe w bazie danych firm. Dzięki wprowadzaniu EMV każde konto staje się bazą dla kodu, który dla celów bezpieczeństwa zmienia się w trakcie każdej transakcji. Wkrótce potęga kodu przejmie sens stosowania plastikowych kart. Dane płatnicze staną się stricte wirtualne.

Ta zmiana wpływanie na to, jak blockchain, poszerzona rzeczywistość (AR), Internet Rzeczy oraz biometryka wpłyną na procesy płatności. To z kolei zmieni sposób, w jaki konsumenci postrzegają proces płatniczy oraz jak rządy będą regulować procesy na tym rynku.

Czy mogę zapłacić gotówką?

Na całym świecie rządy dążą do utworzenia społeczeństw, w których nie będzie tradycyjnych pieniędzy. Ma to na celu zredukowanie takich problemów, jak oszustwa, fundowanie terrorystów czy czarny rynek. Korzyścią dla rządów będzie oczywiście także usprawnienie systemu podatkowego. W roku 2016 rząd Indii zaprzestał używania banknotów o nominale 500 i 1 000 rupii – wszystko w imię zwalczania podrabianych pieniędzy i korupcji.

Ludzie chcą, aby płatności były łatwe i bezpieczne – dokonywane w czasie, jakim im pasuje i w sposób, jaki im odpowiada. Gotówka staje się dla obu stron trudnym w utrzymaniu i dysponowaniu zasobem. Co ciekawe połowa mieszkańców Wielkiej Brytanii posiada przy sobie mniej niż 5 funtów w gotówce.

Państwem, które wyróżnia się na polu bezgotówkowej rewolucji, jest Szwecja. Od 2009 roku użycie gotówki spadło o 40%! Monety i banknoty stanowią obecnie mniej niż 2 procent szwedzkiej ekonomii. W 2016 roku bank Szwecji – Riksbank – rozpoczął badanie, które ma odpowiedzieć na ciekawe pytania: „czy warto wprowadzić e-koronę?”. Badanie ma skończyć się pod koniec roku 2019.

Niemniej jednak apetyt na e-koronę nie jest taki wielki. Ankieta przeprowadzona przez Tieto – międzynarodową firmę programistyczną – ustaliła, że tylko jedna dziesiąta była za tym rozwiązaniem.

Gotówka dalej ma swoje zastosowanie a w niektórych krajach – wliczając w to Wielką Brytanię – jest nieodzownym elementem życia. Inni, bez względu na ich status ekonomiczny, nie mają nic przeciwko wydawaniu gotówki. Gotówkę mogą zastąpić kolejne karty albo telefony. Jednak koniec końców wygoda i niezawodność fizycznych pieniędzy sprawiają, że trudno będzie się jej całkowicie pozbyć.

Czy trendy się zachowają?

Gdy wprowadzano na rynek karty zbliżeniowe, wielu mogło wysunąć wiele zastrzeżeń – przecież może to być niebezpieczne, trzeba będzie dostosować do tego tysiące sklepów i wyprodukować setki tysięcy takich kart. Dzisiaj płatności kartą są dla nas normą.

Jak z każdym nowym trendem na początku podchodzimy do nich z dystansem i wątpliwościami. Po jakimś czasie je akceptujemy, aż wkrótce zachodzi przełom.

Podobnych zmian możemy spodziewać się w kwestii płatności. Wiele może się zmienić, ale jedno jest pewne – czeka nas cyfrowa rewolucja w tym, jak wydajemy pieniądze.

![Urbanizacja [MEGATRENDY 2050]](https://ptsp.pl/wp-content/uploads/2021/04/megatrendy-miasta_200.png)